D2 合同

D2 合同

Target

- 电力批发市场

marchés de gros的运作 - 批发市场的价格危机

- 税收

fiscalité与超额利润surprofits-短期 - 税收

Fiscalité与市场改革设计réforme du market design-中期

电力批发市场运作

自由化之前的电力市场组织结构:

由于电力市场具有高度成熟的特征,表现为与客户总数相比,新接入电网的数量相对较低,因此,大部分新客户只能通过向现有客户提供更低的价格和/或更优的销售条款来招募。

自由化之后的电力市场结构:

由于电力市场自由化进程的推进,欧盟电力市场中存在各种商业模式和结构,从独立的发电商和独立供应公司到完全一体化的公用事业公司。

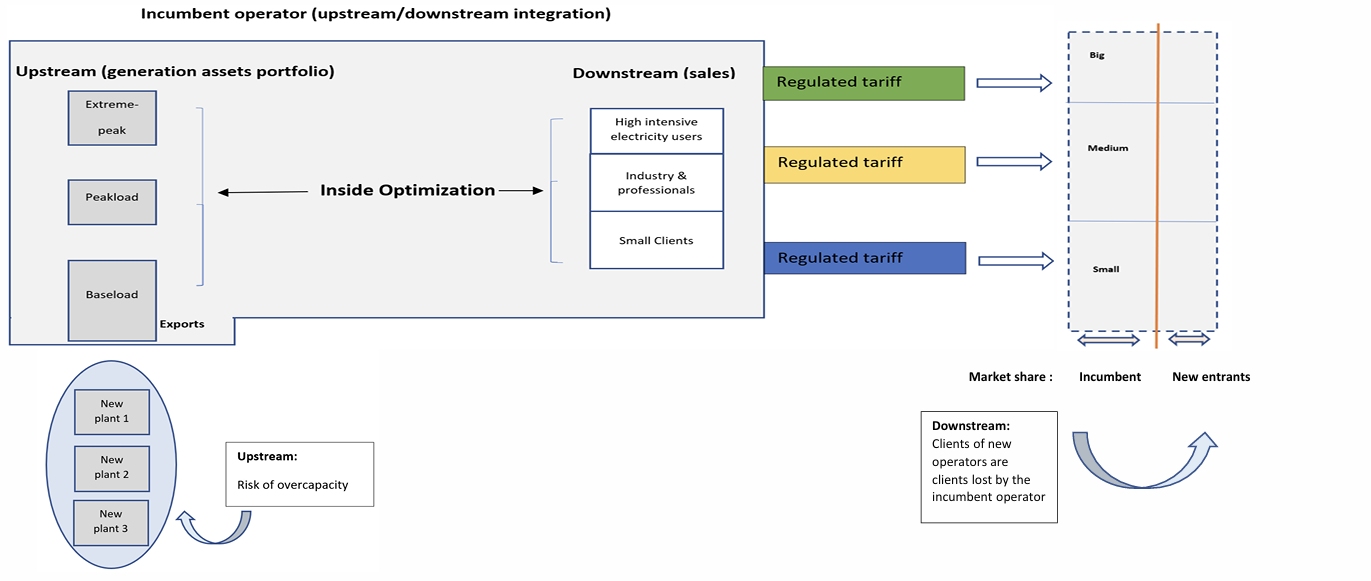

完全一体化公用事业模型(‘Fully integrated utilities’ Model)

- 上游(发电资产组合):包括极端峰值、峰值负荷和基础负荷

- 内部优化流程

- 下游(销售):服务于高电力密集型用户、工业与专业用户和小客户

- 各个运营商(例如A、B、C)负责各自的客户群体

独立运营模型(‘Stand alone’ Model)

- 多个独立发电商(例如生产商1、2、3)将电力供应至批发市场

- 多个独立供应商(例如供应商1、2、3、4)从批发市场采购电力并服务客户

如果新进入者无需以垂直一体化公司的形式,通过同时获得发电能力和客户组合来进入电力市场,而可以选择仅以供应公司或发电公司身份进入,则跨境进入电力市场的难度会大大降低,从而降低进入的风险和成本。然而,这只有在批发市场具有流动性时才可行。流动性强的批发市场对于削弱现有运营商的市场势力至关重要。

欧盟委员会自2007年起决定优先选择“独立”模式。

- 该选择使得短期批发市场成为电力行业的核心。

- 欧盟委员会将促进增加批发市场的流动性

accroitre la liquidité du marché de gros,并提议采纳规则以确保其良好运作

批发市场价格危机

法国电力生产结构

三种不同年份的电力生产比例(左至右):

- 2019年9月18日:核电占比最高,其次为水电、风电、天然气和太阳能。

- 2021年9月18日:核电占比进一步上升,天然气占比减少,煤炭和燃料油接近于零。

- 2022年9月18日:核电占比下降,水电和风电比例略有增加,天然气占比上升。

批发市场的失衡

- 价格(纵轴)和电力来源(横轴):

- 不同能源的生产成本从低到高排序:水电、核能、煤炭、天然气。

- P₁: 初始边际价格水平

- P₁': 危机后的提高边际价格

- Q₁: 电力需求量

- 能源危机对市场的影响:

- 水电生产减少(因干旱)。

- 核电生产减少(因腐蚀问题)。

- 煤炭价格上涨(涨幅低于天然气),导致煤炭在优先次序上反超天然气。

- 天然气价格大幅上涨,推高电价(因疫情后需求增加及乌克兰战争影响)。

- 无碳生产方式的边际内租金增加,即核电和水电的盈利提升

税收和超额利润

市场失衡与国家干预

- 批发市场和零售市场之间的电力交易

- 市场失灵

:电力市场的失衡

dérèglement des marchés导致市场失灵défaillance de marché。 - 国家干预

intervention de l’état:为纠正市场失灵,国家采取临时措施(包括国家层面),以减少能源危机带来的影响:- 2023年财政法案草案:收取边际内租金

la rente inframarginale。 - 供应商签署供应商章程(包含25项承诺)。

- 提供电力税收减免(如TICFE、ARENH)、电价保护(如“电力缓冲器”)、账单支付援助等措施。

- 2023年财政法案草案:收取边际内租金

- 欧盟和成员国之间的紧张关系:协调应对欧洲层面的危机具有挑战性。

适用范围决策流程

- 是否位于法国本土?

- 否 → 不在CRIM征收范围内

- 是 → 进入下一步

- 是否基于以下某种技术?

- 某些类型的水电站(如抽水蓄能)

- 某些可调度的电力设施

- 某些联合发电设施

- 使用煤或焦炭等化石燃料的发电站

- 否 → 不在CRIM征收范围内

- 是 → 进入下一步

- 是否为2019年《市场指令》定义的储能设施?

- 是 → 不在CRIM征收范围内

- 否 → 进入下一步

- 是否为小型独立网络供电?

- 是 → 不在CRIM征收范围内

- 否 → 进入下一步

- 是否由装机容量累计不超过1 MW的公司运营?

- 是 → 不在CRIM征收范围内

- 否 → 进入下一步

- 是否在2022年7月1日至2023年12月31日期间发电或计划发电?

- 否 → 不在CRIM征收范围内

- 是 → 在CRIM征收范围内

计算流程

税收与市场改革设计

尽管欧盟的能源内部市场带来了显著的利润和增长,近期的能源危机却揭示了以短期为导向的能源市场结构可能会偏离更广泛和长期的目标。短期价格对消费者账单的影响导致价格剧烈波动,许多消费者的电费翻了三倍甚至四倍。突然暴露于价格波动和上涨之下,导致部分供应商破产,许多高耗能行业企业被迫停业。因此,该提案包括了一系列措施,旨在在短期市场与消费者电费账单之间建立缓冲,特别是鼓励长期合同,以改善短期市场的运作,更好地整合可再生能源,增强灵活性解决方案的作用,赋予消费者行动和保护的手段。

| 关注点 | |

|---|---|

| 短期批发市场的“过度”集中化 | “尽管欧盟的能源内部市场在全欧洲带来了巨大的利润和增长,近期的能源危机凸显出,能源市场结构的短期导向可能会分散对更广泛和长期目标的关注。” |

| 保护消费者应对短期价格波动 | “短期价格对消费者账单的影响导致价格冲击,许多消费者的电费增加了三倍或四倍,[…]。因此,该提案包含了一系列措施,旨在在短期市场和消费者支付的电费之间建立缓冲,特别是通过鼓励长期合同。” |

| 长期合同(企业与公用事业) | “为了改善企业的投资条件,尤其是那些致力于去碳化的企业,该提案提出措施,通过电力购买协议和对能源供应商更严格的义务,来抵消短期价格波动的影响。” |

- 短期批发市场的核心作用是委员会

commission实施政策的结果。 - 长期合同迄今一直被视为电力行业自由化的障碍。

长期合同:差价合约(CFD,Contract for Difference)和电力购买协议(PPA,Power Purchase Agreement)

在差价合约(CFD)中:

- 当市场现货价格高于差价合约价格(即固定价)时,生产商向国家支付差额。

- 当市场现货价格低于差价合约价格时,国家向生产商支付差额。

在公共长期合同(例如核电生产者与供应商之间的合同)中,电价的支付方式取决于市场价格(PC)和合同参考价格(PR)的比较:

- 当市场价格 (PC) 低于合同参考价格 (PR)

- 生产商支付差额给供应商,最终使消费者受益。

- 这种情况下,核电生产商将补贴批发市场,使电力价格对消费者更具吸引力。

- 当市场价格 (PC) 高于合同参考价格 (PR)

- 供应商(因此消费者)支付差额给生产商。

- 这种情况下,供应商需要向核电生产商支付补偿,以弥补市场价格高于合同价格的部分。

合同的对方

:核电生产商的对方可以是:

- 国家和纳税人:由国家提供财政支持。

- 国家和电力消费者:类似“正向或负向CSPE机制”(公共电力服务贡献),消费者可能需承担部分成本以确保合同运作的可持续性

长期合同与批发市场的流动性

- 完全整合的公用事业模式(Fully Integrated Utilities

Model)

- 在此模式下,单个运营商(如“传统供应商”)集成了从发电到销售的整个链条,内部优化上游(发电)和下游(销售)活动,直接面向客户供应电力。

- 独立运营模式(Stand-alone Model)

- 在此模式下,不同的生产商和供应商通过批发市场交易。每个生产商(如Producer 1, Producer 2)将电力卖给批发市场,供应商(如Supplier 1, Supplier 2)从批发市场购买电力并出售给客户。这种结构增加了批发市场的流动性。

- 批发市场流动性的重要性:报告指出,跨境进入电力市场的难度会因市场上缺乏垂直整合而降低。批发市场的流动性对市场新进入者至关重要,它能够削弱传统垄断企业的市场力量,使新的供应商和生产商更容易参与。

- 欧盟委员会的立场:委员会倾向于独立运营商模式,因为这种模式可以强化批发市场的中心地位,提高市场流动性。

流动性与整合模式的影响

- 流动性问题:

- 高价格波动

high volatility of prices:流动性不足会导致价格大幅波动,增加对冲成本。 - 市场信任问题:参与者对批发市场价格信号的可靠性可能失去信任,降低了整体市场的吸引力。

- 恶性循环:低流动性可能鼓励更多垂直整合,进一步削弱批发市场的流动性,使新进入者难以与垂直整合企业竞争。

- 高价格波动

- 流动性与长期合同(如PPA):在一些国家,电力购买协议(PPA)被认为导致批发市场交易量的减少,因为生产商和供应商之间直接签订长期合同,削弱了批发市场的作用。

- 市场组织的分离:将发电与销售活动分离会质疑垂直整合模式的可行性。纯粹依赖批发市场的独立供应商在面对极度波动的市场时可能会显得脆弱,因为他们无法控制或优化生产手段。

PPA – 基于资产的合同 PPA –asset based contract(15至20年)

- 定义:PPA(电力购买协议)是在生产商/销售方与终端消费者/购买方之间签订的合同(如法国的最新法律框架)。

- 特点:大多基于特定资产(如新资产的Greenfield或现有资产的Brownfield)。

- “按生产支付”合同:购买方购买设备所生产的全部电力,即使不需要全部电力。这意味着消费者可能需要将一部分电量转售到批发市场。

- 类型:可以是实体或金融合同,可在现场或异地进行。

- 主要目的:触发投资决策。

- 签订方式:可能通过消费者主导的竞争性招标程序进行。

- 合同期限:与发电设备的生命周期或折旧期相关(例如风电或太阳能项目为15至20年)。

- 参考:在市场设计的《可再生能源指令》(RED)、《欧盟国家援助环境及能源援助指南》(CEEAG)及市场设计改革中提到。

- 生产者(电力生产商):通过PPA(长期购电协议)以每兆瓦时(MWh)固定价格将电力出售给消费者,同时向投资者提供回报。生产者也提供“原产地保证”(GO),作为电力来源的认证。

- 中介方:负责电力批发市场的交易。通过“sleeving agreement”协议,将电力输送至最终消费者,收取一定佣金。

- 消费者:与生产商通过PPA协议购买电力。若电力需求超出PPA供应,消费者可与其他供应商签订补充合同。

- 电力流:电力从生产者流向中介,再由中介输送至消费者。

- 财务流:消费者向中介支付费用,中介支付生产者,同时中介也收取佣金。

- PPA物理交付合同:电力在生产现场(如太阳能或风能设施)注入公共电网,按固定价格及“按生产量支付”模式交付。合同期限与设施的折旧期一致。

- 多地点供电合同:适用于不同消费地点,合同包括多个供电点,具有固定价格,合同期限为2-3年。

- 聚合:将PPA产生的电量整合至消费者的整体需求,管理多余电量并处理生产波动风险。

PPA金融结构(右图)

- 生产者:生产者将电力出售给电力市场,但合同规定的购买价格与市场价格之间的差额通过差价合约(合同差价)进行清算。

- 市场电力购买:消费者从市场上购买电力,通过PPA合同以固定价格获得电力价格的稳定性。

- 财务流:

- 若市场电价低于固定价,生产者补偿消费者;若市场电价高于固定价,消费者补偿生产者。

- 原产地保证:同样,生产者提供原产地保证(GO)给消费者,以证明电力的来源。

风险分担合同 Risk sharing Contract(10年)

- 定义:这是在上游整合的生产商/供应商(即直接或间接经营生产资产)与终端消费者之间的合同。

- 特点:非基于特定资产,但可考虑一组资产的可用性。

- 主要目的:风险分担。

- 合同期限:约10年。

- 参考:在《垂直限制指南》第316条中提到。

纯供应合同 Purely supply contract(5年)

- 定义:供应商与终端消费者之间的合同。

- 特点:非基于特定资产,但可考虑一组资产的可用性。

- 主要目的:限制消费者对价格波动的暴露。

- 合同期限:约5年。

- 参考:在类似于Distrigaz和EDF的长期合同(LTC)的承诺决策中提到。